Как ИП на УСН "доходы" уменьшить авансовый платеж по УСН на уплаченные страховые взносы за себя.

Как ИП на УСН "доходы" уменьшить авансовый платеж по УСН на уплаченные страховые взносы за себя.

При применении УСН с объектом "доходы" уплаченные страховые взносы уменьшают налог по УСН.

В переходный период, в 2023 г. есть 2 способа уплачивать страховые взносы и авансовые платежи по УСН, в бюджет.

1 способ – уплачивать по реквизитам– воспользоваться одним из сервисов ФНС. На официальном сайте ФНС выбрать в меню – Сервисы и госуслуги – для индивидуальных предпринимателей – уплата налогов и пошлин индивидуальных предпринимателей. В открывшемся окне выбрать – уплата фиксированных страховых взносов или уплата авансовых платежей по налогу УСН.

При использовании вышеописанного сервиса, можно оплатить в этом же окне или распечатать квитанцию с реквизитами, а оплатить с расчетного счета по данным реквизитам. Реквизиты будут верными и в расчетах ФНС, сумма страховых взносов автоматически уменьшит сумму авансового платежа по УСН.

Первый способ простой, он позволяет не подавать Заявление о зачете в ФНС и не ошибаться в реквизитах платежных документов.

2 способ: - в программе "1С:Бухгалтерия 8"

можно уменьшить налог по УСН (авансовый платеж) на уплаченные ИП за себя в составе ЕНП страховые взносы, подав Заявление в ФНС.

Пример (с сайта https://its.1c.ru)

- Расчет и уплата суммы страховых взносов ИП за себя за квартал

- Разделе Главное - Задачи организации - Перейдите по ссылкеВзносы за себя, уплата за 1 кв. 2023

- По кнопке Оплатить с банковского счетабудет сформировано платежное поручение на уплату ЕНП в сумме страховых взносов за квартал:

- По единому тарифу- 11 460,50 руб. (как 1/4 от общей суммы обязательных взносов на ОПС и ОМС в сумме 45 842 руб., подлежащей уплате ИП за себя за 2023 год);

- С доходов- взносы на ОПС из расчета 1% с доходов свыше 300 000 руб. (определяется расчетным способом как 1/100 облагаемой базы свыше 300 000 руб. (доход по УСН за вычетом расходов)). В примере это сумма 0,00 руб.

- После создания платежных поручений необходимо создать документ "Списание с расчетного счета" (раздел Банк и касса - Платежные поручения- выбрать документ и по кнопке Создать на основании сформировать документ Списание с расчетного счета). Уплатить ЕНП в сумме страховых взносов важно не позднее чем за 2 рабочих дня до окончания квартала.

- Формирование заявления о зачете страховых взносов в счет предстоящей обязанности

- Раздел: Главное - Задачи организации - Взносы за себя, заявление за 1 кв. 2023 год

- В открывшейся форме по кнопке Сформировать заявление о зачетеоткрывается форма заявления с указанием сумм страховых взносов ИП за себя за квартал, уплаченных в составе ЕНП

- Кнопка Провести.

- По кнопке Выгрузитьбудет сформирован файл для отправки заявления по электронным каналам связи. Отправьте заявление в налоговую инспекцию не позже, чем за 1 рабочий день до окончания квартала.

- Уменьшение налога по УСН на уплаченные страховые взносы

- Раздел: Операции - Закрытие месяца.

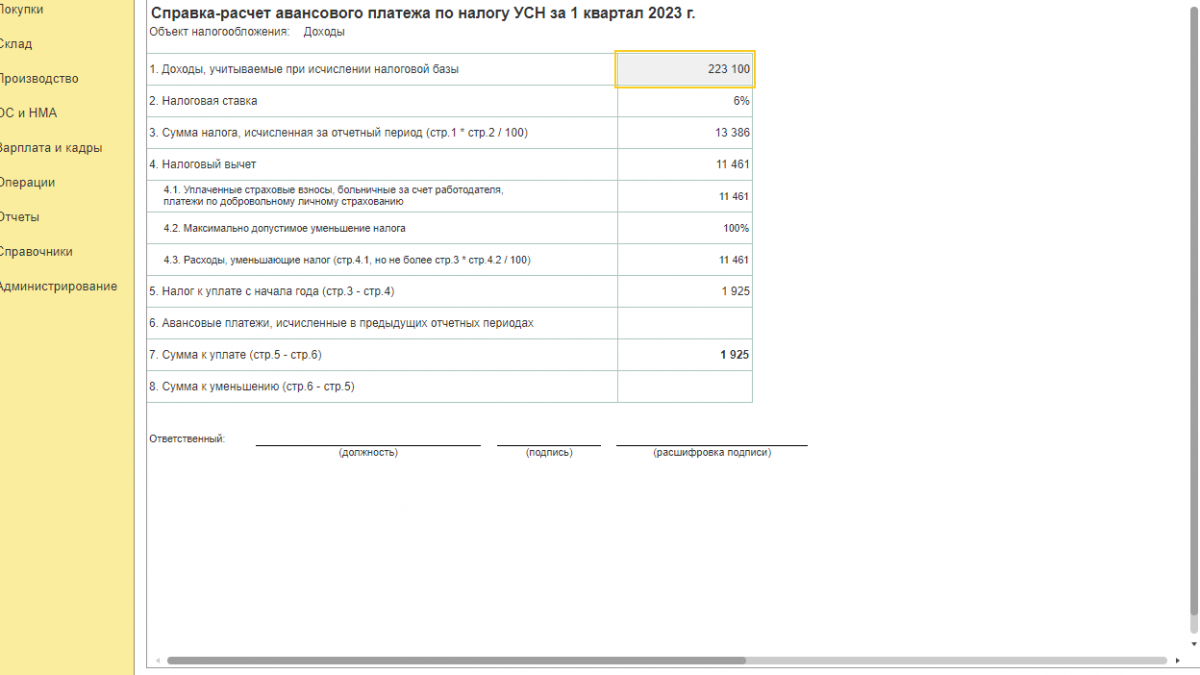

- Последовательно выполните закрытие каждого месяца квартала. При закрытии последнего месяца квартала выполняется регламентная операция "Расчет налога УСН". По ссылке с названием этой операции выберите команду Расчет налога УСН, чтобы посмотреть результат ее выполнения. В примере, уплаченная в составе ЕНП сумма страховых взносов за квартал в размере 11 461 руб. уменьшает налог по УСН ("доходы") автоматически.

Уменьшение налога на патентной системе налогообложения.

Предпринимателям на ПСН с 1 января 2021 года представлена возможность уменьшить сумму налога, исчисленного за налоговый период на величину:

страховых взносов на ОПС, ОСС на случай временной нетрудоспособности и в связи с материнством, ОМС, "на травматизм", уплаченных (в пределах исчисленных сумм) в этом налоговом периоде;

расходов на выплату пособия по временной нетрудоспособности за дни, которые оплачивает работодатель;

платежей (взносов) по договорам добровольного личного страхования в пользу работников на случай временной нетрудоспособности за дни нетрудоспособности, которые оплачивает работодатель.

Страховые платежи (взносы) и пособия уменьшают налог, только если они относятся к сотрудникам, занятым в деятельности на ПСН.

Сумму налога ИП, который привлекает к деятельности наемных работников, сможет уменьшить не более чем на 50 процентов. Для предпринимателей без наемных работников (так же, как и в других спецрежимах) ограничение не действуют. Другими словами, они смогут уменьшить налог на сумму взносов за себя полностью.

Уведомление в ИФНС

Чтобы уменьшить налог, ИП должен направить в налоговую инспекцию по месту постановки на учет в качестве плательщика ПСН уведомление (письменно или в электронной форме) об уменьшении суммы налога. Форму, формат и порядок представления уведомления должна утвердить ФНС России.

Если сумма налога за период уплачена до перечисления страховых платежей (взносов) и пособий в этом налоговом периоде, зачет (возврат) налога происходит в порядке, установленном ст. 78 НК РФ. Заявление о зачете (возврате) налога подается в налоговую инспекцию (по месту постановки на учет в качестве плательщика ПСН), в которую было представлено уведомление.

Если страховые платежи (взносы), пособия не уплачены, налоговая инспекция уведомит ИП об отказе в уменьшении не позднее 20 рабочих дней со дня получения уведомления. В этом случае предпринимателю придется уплатить налог без уменьшения. Уведомление об уменьшении налога можно представить повторно, уплатив страховые платежи (взносы) и пособия.